在现实生活中,人民银行会根据经济的发展和物价的波动情况,灵活适度的调整银行存贷款利率。一般来说,在一年期存款利率下调的情况下,人们不会去办理转存,但是,在通货膨胀持续走高银行利率提高情况下,一些人原先存入银行的定期存款,是否需要转存,又如何计算其利息的收入得失呢?

根据2010年以来,存款基准利率上调的规律来看,央行每次存款利率的上调都是0.25%来测算,一般定期存款一年期,在40日以内的,可以考虑转存,超过40日以上转存,一般都不划算,具体还要到咨询银行确认。

如果想进一步搞清楚是否转存的利息计算方法,计算公式是:

转存时限=360×(新定期年息-原定期年息)÷(新定期息-活期息)

以一年期存款为例:

360×1×(2.5%-2.25%)÷(2.5-0.36%)≈42天

从该公式计算出转存的时间点是42天,超过该天数,转存就不划算。

王先生于2011年3月6日存款10万元,定期一年.一个多月后的4月6日银行利率调整,一年期由原利率3%,调整为3.25%.王先生于是在4月12日办理转存,提前37天支取利息51.4元,转存到2012年4月12日到期,利息为3250元,提前支出51.40元一年活期息0.30元,到期可得100000+51.40+3250+0.30=103301.60元,而如果不转存,到期可获本息103000元,如果加上一年月利息,37×103000×0.5%÷360天=52.90元,总共只有103050.29元,两者比较,可以看出王先生转存后比不转存多获得103301.60-103052.90=248.7元

因此,办理存款转存,要根据存款已存期限,看转存是否合适,避免利息受损,因为依据规定,支取未到期的定期存款,银行一律按活期利率计息。如果每次加息后都办理转存,则相当于把定期储蓄换成活期,是很不划算的。

为避免因为转存款而造成的麻烦和损失,基本的做法是在银行利率进入加息通道时存款宜短不宜长。在通货膨胀和银行负利率情况下,我们可以把银行存款的目光放在理财产品上。各家银行根据资金市场的需求,推出的短期理财产品紧扣资金市场的价格,一般风险比较低,收益比较高,是加息过程中理想选择。

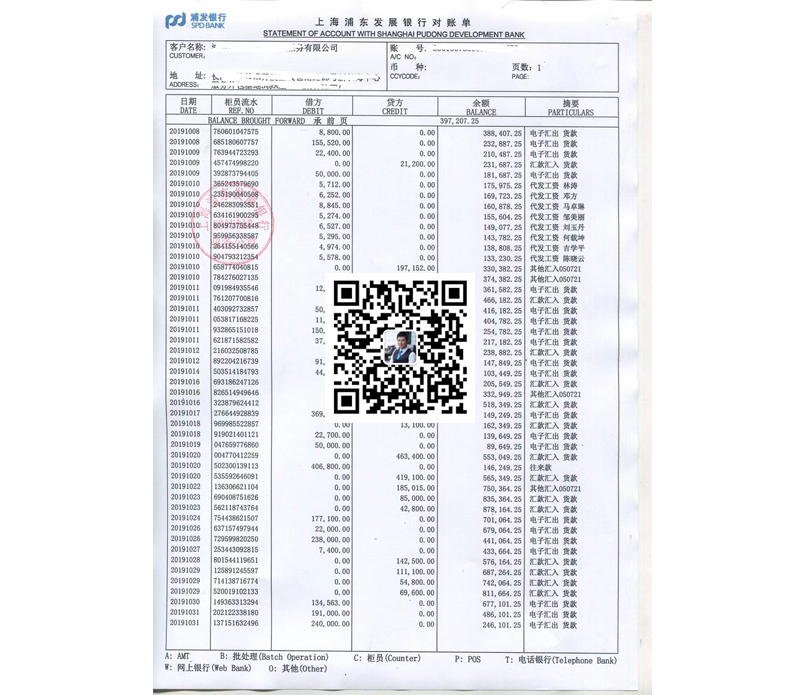

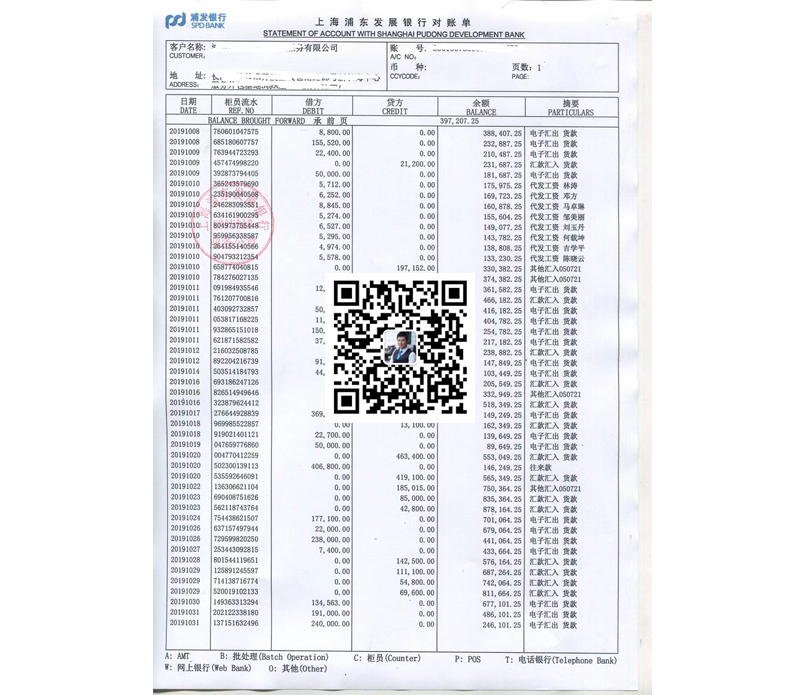

打印银行流水公司【电/微:185-1581-5288韩经理】代做个人工资流水、入职薪资流水、企业对公流水、银行存款证明、工作收入证明、离职在职证明、企业完税证明、社保参保证明等业务!